Dépenses entreprise

Frais professionnels : comment choisir sa carte entreprise ?

Grégoire Serre

Analyste financier

Mis à jour le

Sommaire

La carte d’entreprise, la carte maîtresse de vos frais professionnels

Différentes options s'offrent aux entreprises pour gérer leurs frais professionnels.

Il est possible d'utiliser sa carte bancaire personnelle, puis de réaliser des notes de frais pour se faire rembourser les frais avancés.

Cependant, en optant pour une carte affaires, vous différenciez votre compte personnel de votre compte professionnel. Lors de l’utilisation de votre carte professionnelle, vous ne touchez plus à votre compte personnel, tout est géré sur le compte dédié à l’entreprise.

Cela vous évite l’avance de frais, parfois importants, la longue attente que peut entraîner le remboursement d’une note de frais ou encore la perte d’un justificatif qui vous empêche ce remboursement.

Dans le tarif, de nombreux services sont affiliés à votre carte de paiement d’entreprise. Des services d’assistance et d’assurance peuvent être compris avec votre carte bancaire professionnelle.

Les caractéristiques entre une carte professionnelle et une carte personnelle restent globalement les mêmes, mais les services changent et peuvent représenter une réelle plus-value pour votre entreprise.

Bon à savoir

Carte entreprise : plus simple en cas de contrôle fiscal !

À la différence, par exemple, de la prime habillage, le remboursement des frais professionnels engagés par le salarié n'est pas considéré comme un supplément de rémunération. En effet, il correspond à une dépense précédemment engagée. Une carte de paiement spécifique est idéale pour suivre à la trace chaque dépense. Vous pourrez ainsi optimiser à la fois impôts et frais professionnels.

Les cartes de paiement professionnelles

Les cartes corporate de paiement professionnelles sont destinées à être distribuées à tous les salariés – ou indépendants en portage salarial – effectuant des dépenses professionnelles. Il peut s'agir par exemple :

- Des frais de repas ;

- Des frais de transport et de déplacement ;

- Des frais d'hébergement lors de missions réalisées à l'extérieur de l'entreprise et pour des périodes de plus de 24 heures ;

- Des frais de double résidence occasionnés par la nécessité de se rendre dans un lieu de travail très éloigné de la résidence principale du salarié ;

- Des frais de télétravail avancés par des salariés devant exercer leur activité depuis chez eux ;

- De certains frais de déménagement lorsque le motif du changement de domicile est professionnel...

Les cartes affaires proposées sur le marché se différencient en fonction des tarifs et des options qu’elles proposent.

Les banques proposent souvent leurs propres cartes professionnelles. Les plafonds de dépense mensuels sont généralement prédéfinis par la banque en fonction de la carte choisie. Il vous sera toujours possible de modifier le seuil du plafond après que vous vous soyez entretenu avec votre banque.

Toutefois, faites bien attention, il n'est souvent pas possible de surveiller vos dépenses professionnelles en temps réel, ni de résilier votre carte affaires immédiatement. Il vous faudra donc anticiper ce délai si vous souhaitez y mettre un terme.

D'autres cartes corporate permettent d'avoir accès à des fonctionnalités supplémentaires, comme un paramétrage précis et sur-mesure des différentes cartes collaborateurs en fonction de vos besoins, un suivi en temps réel des dépenses ou encore l'automatisation des notes de frais.

Bon à savoir

Carte de paiement pro et micro-entreprise

Les frais professionnels d'un auto-entrepreneur peuvent faire l'objet d'un remboursement exonéré d'impôt dans des conditions très limitées, et uniquement s'il s'agit de dépenses engagées pour le compte de son client : c'est le principe des débours. Une carte de paiement professionnelle peut être un choix judicieux pour la clarté des comptes d'un indépendant.

Quels critères prendre en compte pour le choix de sa carte ?

Les cartes de paiement professionnelles peuvent présenter de nombreux avantages pour les entreprises, gain de temps, gestion de la trésorerie, comptabilité facilitée...

Ces avantages diffèrent selon les cartes et services proposés. C'est pourquoi il est important d'étudier attentivement les différentes cartes pour en trouver une correspondant à vos besoins.

Parmi ces avantages, se trouvent souvent :

- Une simplicité d’utilisation : accessible partout, elle fonctionne comme une carte de paiement classique ;

- Un service client disponible 24 h/24 ;

- Une meilleure gestion de la trésorerie ;

- Une meilleure gestion de votre comptabilité grâce à la visualisation des dépenses professionnelles en temps réel : vos collaborateurs ont alors plus d’autonomie vis-à-vis des frais professionnels ;

- Des droits aux services affiliés à la carte ;

- Des accès à des réductions liées à la carte de paiement professionnelle ;

- Le travail du service financier/comptable est simplifié ;

- Le moyen idéal pour automatiser le processus de gestion de notes de frais.

Elles viennent débiter un même compte et peuvent faire l’objet d’un relevé unique, ce qui peut permettre à l’entreprise d’avoir une meilleure visibilité sur ses dépenses.

Bon à savoir

Certains corps de métier bénéficient d'un abattement pour frais professionnels ou une « déduction forfaitaire spécifique ». Leur employeur est exonéré de cotisations sociales salariales et patronales jusqu'à hauteur d'un certain plafond, compris entre 5 et 30 % selon les professions.

Débit immédiat ou différé : quels sont les délais de paiement ?

Vous pouvez déterminer le type de carte d’entreprise qu’il vous faut en fonction du délai de paiement voulu :

- Soit à débit immédiat, ce qui signifie que le compte associé est débité dès que la banque a pris connaissance du retrait ou du paiement, autrement dit dans les deux à trois jours maximum ;

- Soit à débit différé, ce qui signifie que l'ensemble des paiements du mois est débité le dernier jour du mois.

Dans le cas d’un débit différé, vous gagnez en trésorerie grâce au délai entre le paiement et le débit du compte. C’est du temps gagné pour assurer une meilleure gestion des notes de frais.

Gardez le contrôle de vos dépenses professionnelles !

Choisissez la carte dont le plafond de dépenses correspond aux exigences de votre entreprise, vous garderez ainsi un meilleur contrôle des dépenses engagées et éviterez par la suite de mauvaises surprises.

Quelles sont les dépenses professionnelles autorisées et sous quelles conditions ?

Pour les cartes bancaires d’entreprise, sauf restriction de votre part, toutes les dépenses professionnelles sont acceptées.

Les cartes bancaires professionnelles présentent souvent un encadrement strict afin de limiter l’utilisation abusive des collaborateurs :

- Le retrait d’espèces est bloqué ;

- Vous définissez un plafond d’utilisation par titulaire et par service ;

- Vous limitez l’utilisation en fonction des horaires et des zones géographiques.

Le non-respect ou l’utilisation abusive par un salarié des conditions d’utilisation de la carte de crédit de l’entreprise prévues dans son contrat de travail peut justifier son licenciement.

Différents panels de cartes existent. Si vos besoins sont très spécifiques, il peut être judicieux d'avoir des cartes liées à ce besoin, qui seront donc plus adaptées. Par exemple, il existe des cartes carburants qui permettent de gérer uniquement les dépenses liées à la mobilité.

Carte corporate et voyages d'affaires

Comme il est possible de restreindre l’utilisation de la carte de paiement professionnelle à certains secteurs d’activités, il est possible d’étendre son utilisation à certaines zones géographiques, dans le cas où vos collaborateurs voyagent à l’étranger, par exemple.

Selon votre choix, vous pouvez opter pour une carte bancaire internationale et vous serez alors couverts à l’étranger.

De plus, vous disposerez de services d’assistance pratiques, juridiques et médicales qui pourront vous dépanner en cas de situation imprévue.

Vous n’êtes couvert par l’assurance associée à la carte bancaire professionnelle que dans le cas où votre voyage a été réglé avec cette carte.

Quel prix pour quelle carte d'entreprise ?

En moyenne, il vous faudra compter de 80 € à 185 € par an selon les types de cartes d’entreprise.

Cependant, certaines cartes de paiement nouvelle génération proposent des prix compétitifs avec tout autant, voire plus de possibilités que les cartes de paiement professionnelles traditionnelles.

Ces dernières révolutionnent les moyens de paiement en entreprise et la gestion des frais professionnels.

Les solutions de paiement professionnel de la Fintech

De nouvelles solutions existent, moins chères, mais aussi performantes. Elles offrent la possibilité de gérer vos propres dépenses professionnelles ainsi que celles de vos salariés.

Simplicité, gestion en ligne, reporting en temps réel, dématérialisation… sont autant de raisons phare pour adopter une solution de paiement professionnelle Fintech.

En général, ces cartes de paiement sont reliées (ou ont la possibilité d’être reliées) à un logiciel de comptabilité en ligne pour vous faciliter la saisie des notes de frais.

Dans certains cas, la solution de gestion des notes de frais est associée à la carte. Dans d’autres cas, il vous faudra exporter les dépenses dans un logiciel de suivi indépendant.

Les cartes d'entreprise proposent de nombreuses fonctionnalités pour contrôler et gérer vos comptes :

- Une interface comptable automatisée ;

- Une alerte de paiement ;

- Un tableau de bord analytique ;

- Une refacturation automatisée ;

- Un suivi des dépenses en temps-réel.

Les solutions proposées par ces nouveaux acteurs sont entièrement personnalisables, ce qui permet notamment de garantir la sécurité de votre entreprise. Vous pouvez ainsi :

- Définir un montant maximum de paiements par collaborateur, par nature, par période (jour, semaine, mois) ;

- Déterminer une limite d’autorisation de la carte grâce à un calendrier et des horaires spécifiques pour chaque utilisateur ;

- Définir des profils de carte (commercial, direction, administratif, export) pour mieux éviter les risques d’erreurs liés au paramétrage des cartes.

Toutefois, il faut savoir que les frais bancaires de certaines cartes diffèrent selon leur type de paiement, les cartes à débit différé sont plus chères.

L'exemple de Mooncard

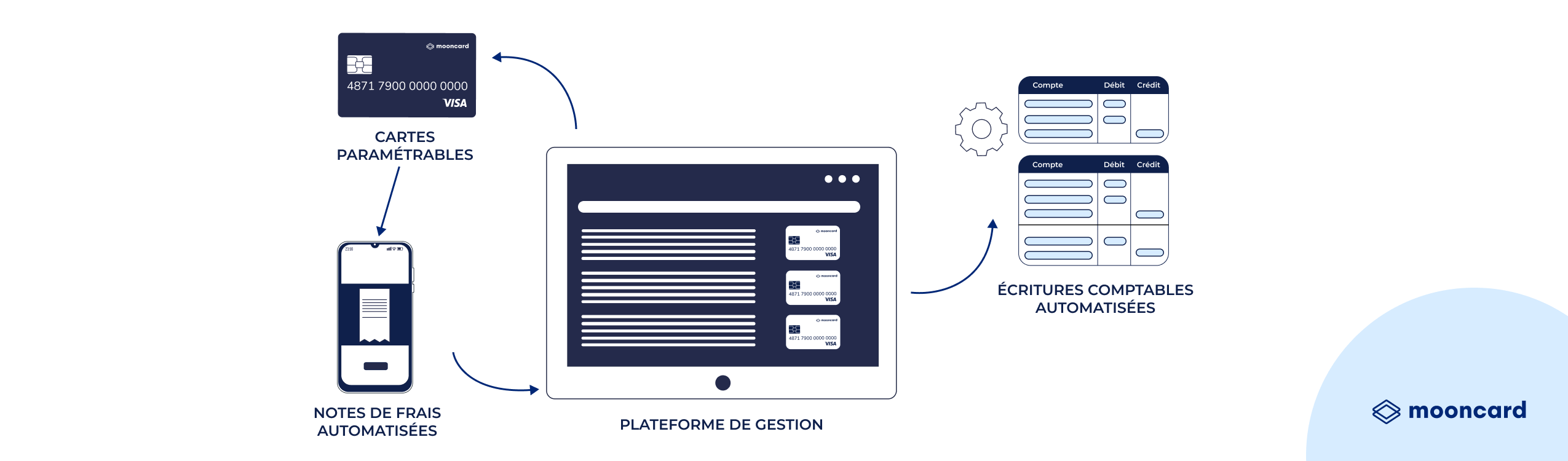

Mooncard, leader français des cartes de paiement intelligentes, vous fait gagner du temps et de l'argent grâce à une carte 100% paramétrable, 100% sécurisée et acceptée dans 100% des commerces.

Une application de gestion est proposée en plus de la carte. Gardez le contrôle toute en donnant de l'autonomie à vos collaborateurs. Confiez un moyen de paiement sécurisé grâce aux 60 paramètres personnalisables.

Ces cartes permettent d'automatiser toute la gestion de vos dépenses professionnelles. Le collaborateur paye avec sa carte Mooncard, prend en photo son justificatif. Les justificatifs sont horodatés et archivés avec valeur légale et force probante grâce à notre partenaire de confiance. Plus de notes de frais, elles sont entièrement automatisées, ce qui représente un gain de temps considérable, à investir dans des tâches à plus fortes valeurs ajoutées.

Vos écritures comptables sont également automatisées selon votre paramétrage et votre plan comptable, pour être directement intégrées à votre logiciel comptable. Gagnez en fiabilité, en évitant la réécriture manuelle.

Mooncard répond à chacun de vos besoins, et ce, quel que soit votre poste, grâce à ses offres mobilité, corporate et premium. À chaque dépense, cumulez jusqu'à 15 Miles Flying Blue pour 10€ dépensés. Vos collaborateurs et vous mêmes pourront utiliser les Miles pour un usage personnel ou professionnel.

Envie d'en découvrir plus sur Mooncard ? Des professionnels sont à votre disposition à chaque instant pour vous présenter les différentes offres. Réservez votre démo.

Schéma explicatif de la solution Mooncard :

Découvrez plus d'articles :

Se tenir au courant des dernières actualités

Tous nos conseils sur la gestion des notes de frais en un email